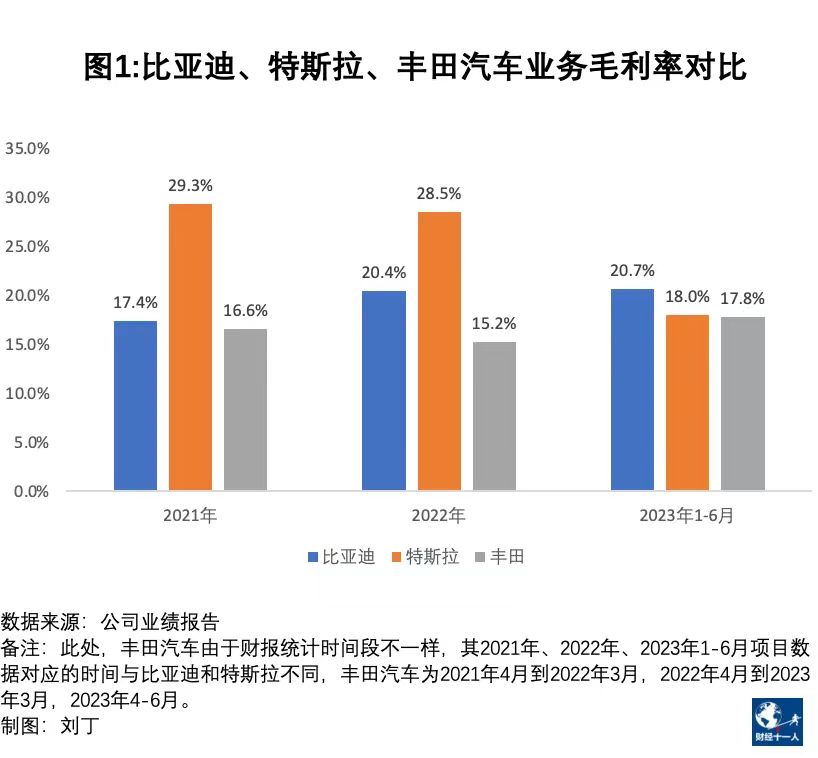

比亚迪2023年8月29日发布的半年报显示:其汽车业务毛利率首次超过特斯拉,而从2021年开始,比亚迪的毛利率就已经超过全球汽车销量第一的丰田汽车。

但净利率方面却并没有发生类似的变化,从2021年至今,三家企业的净利率排名一直是特斯拉第一,丰田第二,比亚迪第三。

毛利率与净利率的变与不变之间体现了三家企业完全不同的经营风格,而经营风格的差异将决定着三家企业在未来全球汽车市场变局中的境遇。

变化的毛利率排名

毛利率是造车能力强弱的直接体现。

比亚迪提升毛利的重要方法是垂直一体化,根据瑞银集团拆解比亚迪海豹车型的报告数据,海豹的零部件中约75%为比亚迪自己生产,高度的垂直一体化有效提升了比亚迪的毛利率;

特斯拉重软件开发,以数字化引领,精简生产流程,首次将大型压铸技术引入生产,降本增效;

丰田则是稳扎稳打、其精益生产的方法长期被全球制造业企业奉若宝典。

从丰田和特斯拉的视角来看,比亚迪逼近的速度有些让人猝不及防。

丰田前任总裁丰田章男在2009年上任之时,比亚迪正在销售外形酷似丰田花冠的F3车型,比亚迪的研发部门还在拆解研究总裁王传福私人的雷克萨斯;

而丰田章男2023年初卸任总裁时:丰田已错过新能源车的第一波热潮,2022年开始陆续推出的几款新能源车型销量失败,其燃油车在中国市场的销量也多年来首次出现下滑。

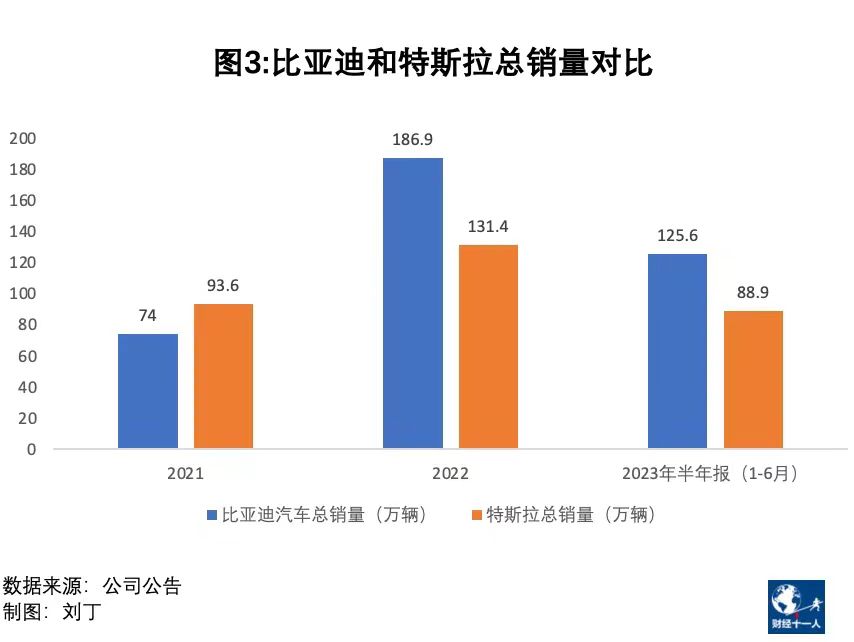

特斯拉则是从2021年全球销量达到近百万辆开始,就在净利率上反超丰田,成为全球最能赚钱的百万辆级大型车企。但是2022年特斯拉的增速出现下滑,全球销量增速仅为40%,仅为前一年增速87%的不到一半,也没有达到年初计划的50%目标。

于是,从2022年下半年开始,特斯拉连续多次降价,这成功将其2023年上半年的增速推升至57%,但却导致其汽车业务毛利率大幅度下降:2021年、2022年,特斯拉的毛利率高达29%左右,但2023年上半年毛利率下降到18%。

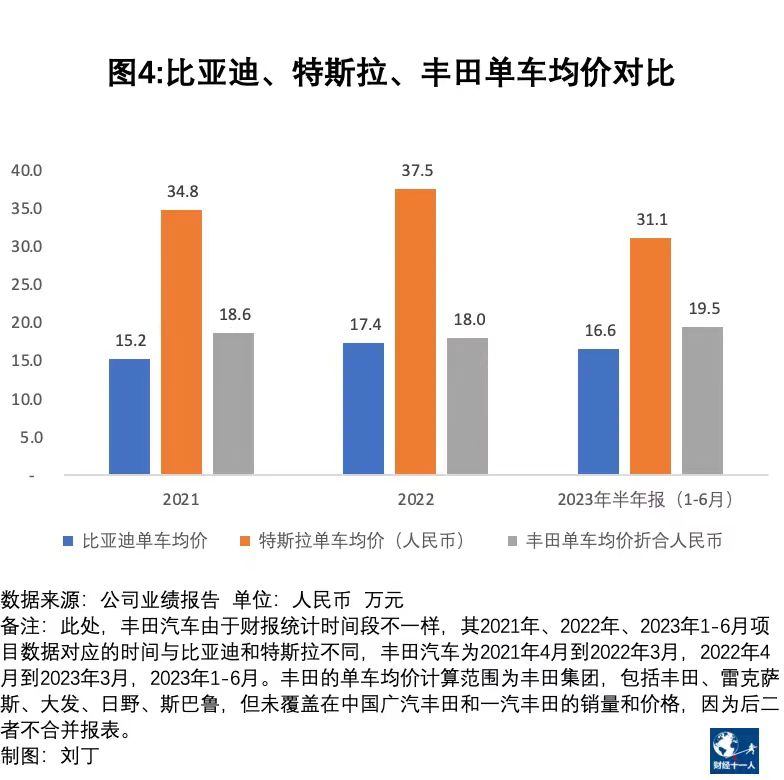

比亚迪对丰田和特斯拉来说都是最主要的对手,车型均价上,比亚迪和丰田相近,目前不论是在中国还是在海外市场,比亚迪挤压的主要都是丰田为代表的日系车市场份额。

而特斯拉和比亚迪争夺的是新能源车市场领导者的地位,以中国市场而言,比亚迪无疑是当前的领导者,但全球市场上,特斯拉依然优势明显。不过比亚迪已经开始海外市场的扩张步伐,2022年和2023年上半年的销量增速也显著高于特斯拉。

销量的快速增长带来的直接效果就是比亚迪的汽车业务毛利率2021年超过丰田,2023年中报超过特斯拉。

毛利率是关键的业务指标:毛利率高,或者是卖得贵,意味着品牌力和产品力更强,或者是成本低,意味着制造能力更强,更高效。

特斯拉的高毛利同时得益于产销两端,销售方面,即便经历多轮降价,特斯拉的全球单车均价仍在30万元之上,其品牌力和科技附加值让消费者愿意多掏钱;

生产方面,特斯拉的上海工厂,依靠低成本、高效率的中国供应商,引入大型一体压铸机,优化生产过程,降本增效。同时,上海工厂还将制造过程中形成的成功经验快速移植到美国工厂,成功提升了特斯拉的整体产能利用率,有效降低了成本。

丰田的毛利关键还是依靠成本控制能力。丰田的全球单车均价约为20万元上下,其价格和竞争对手相比并没有明显溢价,销售端丰田的优势不明显。

但在成本方面,丰田全球销量持续稳定在千万辆规模,汽车业务毛利率也长年维持在16%左右,相比而言,中国产销规模最大的上汽集团(约530万辆)只有10%左右。庞大的产销带来的规模效应,加上丰田精益生产的看家本领,让丰田的毛利率得以长期维持高水准。

比亚迪的毛利增长,一方面来自单车均价的增长,2020年前,比亚迪的单车均价13万元左右,2023年上半年,比亚迪单车均价为17万元左右,平均每年增长1万元左右,单车均价的增长直接拉升了毛利水平。

毛利增长更关键的原因是比亚迪的垂直一体化,自建电池工厂,自产零部件,组装整车,其他车企赚的只是组装整车及销售的毛利,但比亚迪赚的是从原材料到整车组装、销售的全链条毛利。

不过,成也萧何败也萧何,全链条一体化既带来了毛利的增长,同时也意味着比亚迪承担的成本和费用,也是全链条的,对净利率造成了不利影响。

不变的净利率排名

比亚迪、丰田、特斯拉三家企业的归母净利率从2021年到2023年上半年,排名始终未变,都是特斯拉第一,丰田第二,比亚迪第三。

如果说毛利率更多体现的是车企造车的能力,归母净利率则主要体现的是企业的经营管理能力,在这方面,比亚迪和丰田、特斯拉尚有差距。

(粗略从大资金项目来看,归母净利润率=毛利率-管理费用率-销售费用率-研发费用率+其他收益率-所得税税率)

首先来看管理费用。

比亚迪在经营管理上一直坚持垂直一体化。因为垂直一体化,比亚迪拥有很多业务板块和子公司,这些子公司在带来更多毛利的同时,也需要承担更多的成本和费用。

特斯拉将超级计算机、芯片,并正努力将电池纳入垂直一体化,这些部门收益更高,降本效应更显著,而将成本透明且充分竞争的零部件部分则交给供应商。

特斯拉只需承担自己整合的超级计算机、芯片部门的管理费用,负担更少,所以管理费用率更低。(其他零部件的采购,计入营业成本,影响的是毛利率,而不影响管理费用率)

特斯拉的模式实际上是在比亚迪完全垂直一体化之上的优化,属于半垂直一体化。但是需要极高的掌控力,也需要产品线极其精简。

丰田则是建立了庞大的供应商网络,在供应商管理方面,丰田一直是行业翘楚。这种管理模式最为成熟稳定,但付出的管理成本也较为高昂。不过丰田对很多上游关键供应商都进行了投资布局,除了稳定供应链,还能带来可观的投资收益,但这种成熟稳定的供应链网络也把丰田牢牢捆绑在了燃油车产业链上,给丰田的新能源转型制造了巨大阻力。

销售费用方面,特斯拉的直营体系效率很高,但不具有可复制性,直营体系只适用于产品线数量少的品牌,对产品线众多的品牌,直营体系可以带来的降本效应有限,反而有可能造成沉重的库存压力。

另外马斯克这个自带流量和话题性的领导者也为特斯拉节省了大量市场营销费用,这种做法对于没有极具个人魅力领导人的品牌同样不适用。

因此我们看到,在销售费用和管理费用率方面,丰田最高,达到10%,比亚迪第二,二者之和为6.8%,特斯拉最低,只有4.7%,不足丰田的一半。

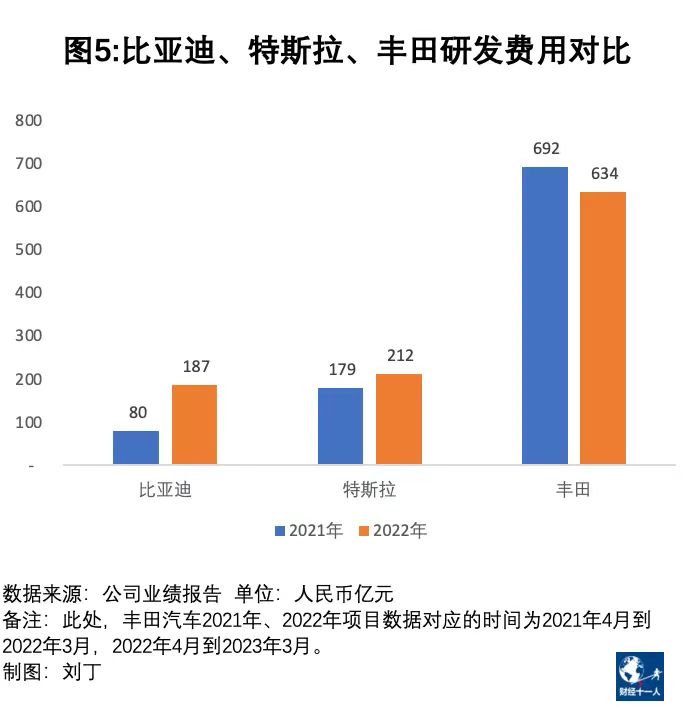

研发费用是比较特殊的一项费用,因为这部分投入未来是有可能转化为资产和企业核心竞争力,所以通常都认为研发费用高对企业发展是有积极作用的。

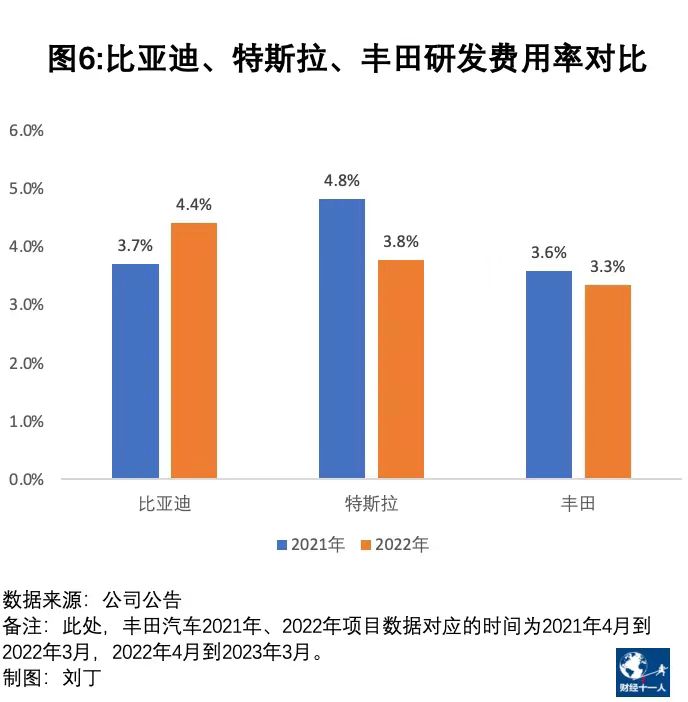

在研发费用方面:比亚迪的研发费用率最高,2022年为4.4%,2023年上半年继续提升到5.3%,但研发费用绝对金额上,比亚迪仍然是三者中最低的,2022年才达到与特斯拉接近的水平,相比丰田依然差距很大。

但是丰田的高研发费用并没有转化成大量的研发成果,因为丰田在燃油车时代建立了庞大的研发团队,这个研发团队的固定成本,如人员工资等很高,在新能源转型时期,停留在上一个时代的研发团队所消耗的研发费用很大一部分并没有转化成丰田新的竞争力。

特斯拉的研发费用一如既往重点用在自动驾驶、人工智能这些高附加值方面,在三电系统等领域,特斯拉近几年并无太多创新之处。

特斯拉的电机曾经是业界功率密度最高的电机,但现在已经被极氪001FR上的电机超出了近一倍。电池方面,4680大圆柱电池虽然特斯拉说得最早,但时至今日已有众多动力电池企业推出了自己的大圆柱产品,特斯拉在电池方面将更多的精力放在了产能建设,而非下一代技术的开发上。

综合来看,2023年上半年,比亚迪汽车业务毛利率为20.67%,但销售费用率和管理费用率总计为6.8%,另外,研发费用率为5.3%,最终归母净利润率为4.2%。

特斯拉汽车业务毛利率17.96%,低于比亚迪,但是其销售费用率和管理费用率总计只有4.7%,另外,研发费用率为3.6%,最终,归母净利润率为10.8%。

比较特殊的是丰田,其汽车业务毛利率约为16%左右,但其汽车销售费用率及汽车业务的管理费用率总计约为10%左右,高于比亚迪和特斯拉。研发费用率每年约为3.5%上下,跟特斯拉接近。

按照以上计算,丰田的净利润率本应与比亚迪类似,甚至低于比亚迪。但丰田每年都能收到巨额投资收益,充实企业的净利润,从而将企业的净利润率提升至约8%(2019年财年到2023年6月平均),远高于比亚迪。

往年,丰田的投资收益60%来自持股企业,40%来自金融产品收益以及汇兑收益。在全球的某些地区市场,丰田与所在国企业成立合资公司,在当地生产销售,这些企业不合并财务报表,产生的效益计入丰田的投资收益项目。

特斯拉和比亚迪,没有如此大的投资收益来增厚业绩。比亚迪海外市场建设刚刚起步,还没有大型合资公司可以提供投资收益;特斯拉的收入都是直营收入,直接计入报表,除了碳汇交易外,也没有其他大额投资收益。

但投资收益也是丰田未来面临的隐患,因为丰田的投资收益一部分来自海外合资企业,一部分来自投资的零部件企业,这些企业都与燃油车生态紧密捆绑,如果丰田的燃油车开始下滑,将不只影响丰田的汽车业务收入,投资收益同样会受到不利影响。

实际上,2023年上半年,由于丰田在中国市场盈利下滑,其持股企业的权益投资收益也显著下降,2023年4-6月,丰田汽车的金融产品收入和汇兑收益占比提升到70%,是多年来的第一次。

如果说比亚迪是通过垂直一体化将产业链其他环节的收益归入了毛利中,那丰田就是通过投资收益将产业链其他环节的收益归入了净利中,所以燃油车市场的萎缩将会对丰田的净利润水平带来更大的影响。

比亚迪是增肥还是增肌

比亚迪要提升自己的盈利能力,不论是毛利还是净利,主要有两个发力方向,第一,提升车型均价,第二,扩大海外市场。

比亚迪2023年上半年的销量增长,主要依赖低端车型海鸥和海豚。这导致其2023年上半年的车型均价相比2022年还有所下滑。展望未来,虽然比亚迪发布了不少高价车型和子品牌,如腾势、方程豹、仰望,但其销量潜力和盈利能力尚未兑现,短期内的主要驱动力仍是低价车型。

如何管理越来越多的品牌和产品线,对未来的比亚迪是一大挑战,产品线之间的重叠越来越多,产生畅销单品的概率相应降低,虽然大概率可以推高总体销量,但对管理带来的压力将大幅增加。

更复杂的管理和更分散的资源投放,不利于在中高端细分市场打造明星单品,而缺乏中高端市场明星单品的品牌,其车型均价很难突破20万元的“天花板”。

另外,虽然在新能源车渗透率已经超过35%的中国市场,比亚迪的销量已经超过了广汽丰田和一汽丰田的总和,也超过了特斯拉。但是在海外市场的情况则完全不同。

在从日本到东南亚到澳大利亚的广袤区域里,时间过得很慢,汽车生活的改变并不大,新能源车渗透率低,未来相当时间内,丰田的燃油车仍是市场主流。

在进军海外市场的初期,比亚迪很可能会有一个快速增长的蜜月期,但除欧洲以外的海外市场,由于新能源车渗透率还很低,市场还处在初级阶段,因此比亚迪会很快撞上“新秀墙”,结束高速增长期。而在新能源车市场相对成熟的欧洲,则要面临欧盟反补贴调查的麻烦,扩大市场份额的阻力较大。

提升车型均价和扩张海外市场份额是比亚迪能否继续快速提升盈利水平的两大重点,当然,提升盈利能力的根本还在“内功”,比亚迪最大的敌人始终都是自己。

毛利率高,但净利率低,反映了包袱沉重的问题;在比亚迪快速做大的同时,资产负债率也快速上升,财务平衡需要把控。

如果肌肉量的增长,依靠的是短期内快速增肥,那必然不健康,只有在增肌的同时,降低体脂含量,才是真正的强壮。

《财经》认为,比亚迪垂直整合的模式是一把双刃剑,在新能源市场还在快速增长时,车型均价的提升能够显著提升比亚迪的毛利率水平;但全链条带来了管理、运营的包袱,如果不能尽快提高效率、降低成本,会拖累比亚迪的净利润率。

2023年上半年比亚迪总销量125.56万辆,同比2022年同期增长95.76%,而销售费用和管理费用之和,2023年上半年为176.59亿元,同比2022年同期,增长110.38%,费用增速已经超过了销量增速,这反映出比亚迪的管理水平没有跟上销量的增长。

随着新能源车市场竞争的进一步加剧,比亚迪也需要以价换量抢夺市场份额,有可能导致汽车业务毛利下滑,如果费用控制不力,比亚迪的净利水平将承受巨大压力。

汇率:日元与美元之间的汇率,按照丰田汽车财报中给出的汇率计算,即2021年1美元兑换112日元,2022年1美元兑换135日元,2023年上半年1美元兑换132日元;美元与人民币之间的汇率,按照2021年初以来的平均值计算,1美元兑换约6.9元人民币。