过去两周,华为动作频频,社交网络被“遥遥领先”这一爆梗刷屏。新品之外,任正非、孟晚舟接连发声,也让算力成为业界讨论焦点。

在二者看来,第四次工业革命的基础是大算力,华为要突破算力瓶颈,打造中国坚实的算力底座,为世界构建第二选择,满足各行各业多样性的AI算力需求。事实上,伴随着AI大模型及智能驾驶率先落地,算力需求早被点燃,国产芯片玩家们暗暗较劲,欲分食英伟达蛋糕。

回溯时间线可发现,2019年是一个特别节点,被美列入实体清单的同月,华为发力汽车领域,成立智能汽车解决方案BU。同年,特斯拉第一代自研FSD芯片成功,降低对英伟达的依赖。关键芯片“卡脖”、疫情下的“缺芯”,也令车企重视起国产芯片供应商的培养,地平线、黑芝麻智能等抓住时间窗口进行国产替代。

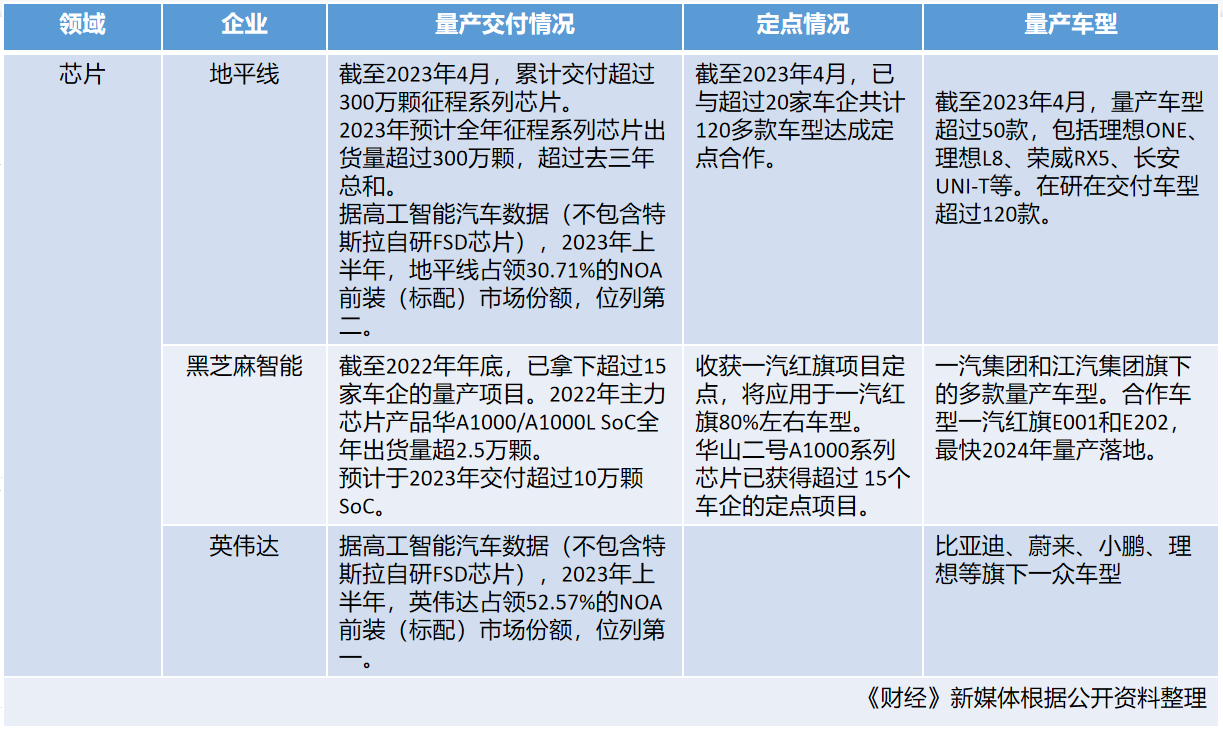

但凭借大算力与本土化适配能力,能与英伟达掰手腕的厂商并不多。据高工智能汽车研究院数据,2023年度H1中国市场标配NOA车型市场份额中,不算特斯拉自研FSD芯片,英伟达仍以52.57%的份额占据第一,地平线以30.71%的市场份额占据第二,华为海思仅占4.05%。黑芝麻智能、后摩智能等仍未规模化量产交付。

当2023年车企价格战打响,车企智能化策略因产品定价出现分化,务实和高性价比成了智能驾驶芯片角逐的关键。面对有所不同的算力需求,挑战者与守擂者纷纷降本增效,加码差异化,增强商业化。新节点下,通过对比产品线、量产与研发表现,我们或能一窥智能驾驶芯片玩家们正如何寻求突破,有怎样的机会,处于怎样的困境?

一、从卷算力到拼性价比

智能驾驶芯片的需求迭变,要从汽车智能化功能升级说起。

从诸多研报解读中可了解,L1、L2 辅助驾驶主导者是驾驶员;L3是辅助驾驶与自动驾驶的分界线,事故主要责任从司机变为系统,但仍需要司机坐在驾驶位以及时接管;L4、L5属于真正的无人驾驶,主导者是智驾系统。根据亿欧智库分析,等级每增加一级,所需的芯片算力会呈现十倍以上的上升,L4、L5需要的算力可能要接近400TOPS、4000+TOPS。

2019年前,汽车以分布式 E/E架构为主,智能化功能主要处于L0-L2阶段,用智能前视一体机即可实现智驾需求,对芯片算力需求不高,Mobileye、英伟达和传统 MCU厂商是主要玩家。

2019年至2022年间,汽车智能化迎来迅猛发展,汽车EE架构向集中化演进,国内外玩家都加入角逐赛,应用场景争取覆盖L2-L5,算力从个位数卷到百位数、千位数。比如,英伟达相继推出Orin芯片(254TOPS)、Thor芯片(2000TOPS);地平线相继推出征程3 芯片(5 TOPS)、征程5芯片(128 TOPS),黑芝麻智能推出A1000Pro芯片(最高196TOPS),英伟达市场份额独占鳌头。

然而,现实是L2 发展日益成熟,L3、L4迟迟没有到来。“现阶段的L4级自动驾驶仍看不到商业化变现路径”,一位知行科技工作人员向笔者直言,L4级自动驾驶往往以无人驾驶出租车为主要发力点,描绘的商业化图景为机器取代人类进行驾驶,从而降低运营成本。但技术并没有按预期提早到来,无人驾驶仍有很多长尾问题未解决,法律法规也不允许L4级自动驾驶车辆上路。

高级别自动驾驶遇冷下,一些变化正在发生。其一,高速、城市NOA(智能辅助导航驾驶)为代表的L2+、L2++正成为智能汽车的重要功能,部分L4企业也开始回归商业本质,在今年降维切入L2+、L2++。其二,车企变得更加理性务实,规模化上车L2功能时努力降低智能驾驶成本,智能化策略因产品定价出现分化。

“30万元以上的高端车型受价格战影响相对较小,主机厂追求打造标杆性的智能化标签,或将持续发力城区领航,当前算力配置普遍超200TOPS。”中信证券在研报中分析,20万-30万元的中端车型里,高速领航渐成标配,降本压力下车企对硬件配置趋于理性,判断算力需求在30-80TOPS;10-20万元的低端车型追求高性价比智驾方案,算力需求在5-30TOPS。

二、大小玩家谋突围

当芯片算力的无限膨胀和硬件预埋不再成为未来趋势,找定位、博量产、降本增效,形成多产品线的组合,对智能驾驶芯片玩家而言愈发重要。

对比产品线可见,英伟达是当之无愧的大算力赛道“一哥”,国内蔚来、小鹏等造车新势力车型普遍选用ORIN产品。为进一步降本并提升车辆功能的可拓展性,“舱驾一体”芯片Thor预计2025 年左右量产装车,算力达2000TOPS。

征程5是目前唯一规模化量产的国产百TOPS大算力芯片,地平线也被业界认为是最有望挑战英伟达领导地位的国产芯片厂商。支撑地平线追赶之势背后,一方面是同时提供大算力和中小算力芯片,算力之外的延迟、功耗等成为重要衡量维度;另一方面是借助类“ARM+Android”的生态合作模式,满足车企的差异化量产需求。

“现在下游车厂整体利润非常薄,零配件供应商只要规模大,成本降下来,对车厂的吸引力就更强。”在骆驼股权投资总经理刘露看来,车企挑选供应商时会着重考虑产品的性能和稳定性,市场商业化的案例与经验,规模化量产的能力和价格。高通和英伟达在技术上有领先优势,地平线在与国内产业的绑定深度上有不错效果,而黑芝麻智能和地平线的竞争目前还不是一个量级。

6月底,黑芝麻智能在尚未盈利的情况下成为港交所首家18C章特专科技公司,抢先地平线冲刺智驾芯片第一股。从招股书披露的数据看,按2022年车规级高算力(算力大于50TOPS)SoC的出货量计算,黑芝麻智能是全球第三大供货商,全球市场占有率和中国市场占有率分别为4.8%和5.2%,仅次于英伟达和地平线,但与前二者的出货量差距正被指数级拉大。

首推跨域融合芯片C1200,形成结构性降本,是黑芝麻智能展开差异化竞争的新路径之一。据悉,C1200预计于2023年内提供样片,公司希望2024年底量产上车,但时间非常有挑战。

黑芝麻智能做的另一个探索是,从“自动驾驶计算芯片的引领者”升级为“智能汽车计算芯片的引领者”,在今年发布50 TOPS区间中的产品。据高工智能汽车研究院数据,中小算力与大算力芯片的市场空间(按车辆数)比例分布约在 7:3。黑芝麻智能CMO杨宇欣在接受媒体采访时称,对于类似高速NOA的功能,几十TOPS的算力就已足够,城市NOA则需要100 TOPS左右的算力。前者的方案目前更为主流,成本也更加可控。

当中小算力车型有望成为走量关键,调整算力打法的厂商不止一家。据《财经十一人》报道,华为正将研发资源向200TOPS以下算力的中小算力平台倾斜,车BU的2023年工作重点也转为中低阶智驾。

三、商业化在未来?

找定位、拼量产背后,困扰智能驾驶供应商们的一个共性问题是商业化。

《中国车联网白皮书》预测,2025年中国智能汽车市场规模将接近万亿元。目前英伟达、高通等优质芯片公司都将汽车芯片的首发放在中国,2020年至2025年也被业界认为是汽车芯片最关键的发展窗口。华为车BU董事长余承东曾对外表示:车BU的目标是在2025年实现盈利,为此得先帮汽车公司卖100万辆车。

从财报数据看,2022年华为车BU实现收入21亿元,2023年上半年营收10亿元,占总体比例为0.3%。2024 财年二季度,英伟达智能驾驶业务营收较一季度出现下滑,但同比增加 15%,总营收达2.53 亿美元。

另据招股书披露,2020年至2022年,黑芝麻智能分别实现营收0.53亿元、0.61亿元、1.65亿元,经调整亏损净额分别为2.73亿元、6.14亿元、7亿元;速腾聚创营收分别为1.7亿元、3.31亿元、5.3亿元,调整净亏损分别为0.60亿元、1.08亿元、5.63亿元;知行科技分别实现营收0.48亿元、1.78亿元、13.26亿元,经调整净亏损分别为0.36亿元、0.34亿元和0.17亿元。

即使依靠上市融资得以运转,何时盈利也未可知。以“AI芯片第一股”寒武纪为例,上市后连亏6年。2023年半年报显示其业绩仍亏损明显,研发投入在缩减,智能驾驶芯片子公司行歌科技团队也被曝大面积裁撤。自身造血能力不足下,寒武纪创投股东密集清仓式套现,寒武纪实控人9月26日紧急承诺不减持。

“自动驾驶是一件门槛极高且需要长期投入的一件事,目前行业还处于技术能力不断向上发展、商业模式不断打磨的阶段,市场的成熟还有赖于技术的进一步提升,是行业和企业发展的关键期。”安永TMT行业审计服务合伙人李康称,这一时期,企业需要大量资金投入研发以积累技术能力并保证商业化落地尽快实现,而企业一旦形成壁垒并开始商业化后盈利空间巨大。目前自动驾驶企业普遍处于亏损状态,研发开支与融资仍是企业运营的重点。

在他看来,投资自动驾驶企业的资本,到一定年限后有退出变现需求,IPO是VCPE退出最重要的渠道之一。对于有美元等外币投资基金投资的企业,美国和香港市场更利于投资机构的退出。

多位受访人亦表示,不止今年,未来一段时期都将有智能汽车企业寻求进入资本市场的机会。迫切程度上,企业差异较大。在刘露看来,战略储备不够的情况下,企业会有急迫上市的动力和诉求。“地平线商业化进展较好,前期融资较多,账上储备资金足够两至三年时间充分去做商业化,所以还没看到任何IPO动向。”

“一些像文远知行、小马智行这类自动驾驶公司,投入产出比、商业化方面目前看还较遥远。如果它们能拿到公开市场的融资,会相对好一点,它们会更急迫一点。”一位投资人补充道。