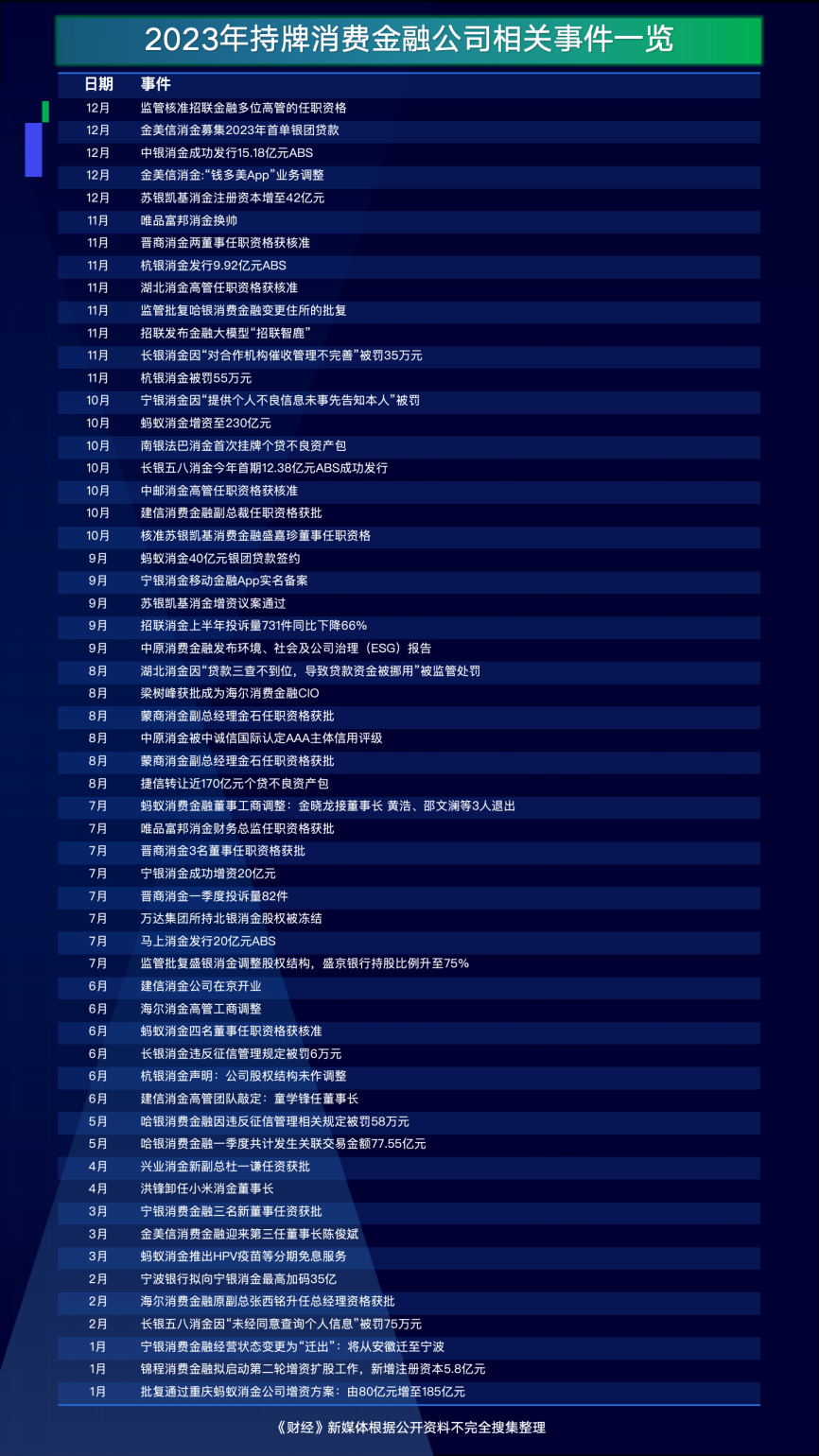

回顾持牌消费金融行业的2023年,有22家公司发生高管职位变动;有23家开设不良贷款转让业务账户;有8家发行ABS融资;有3家增加注册资本;有7张监管罚单;建信消费金融正式加入;招联金融、马上消费金融发布大模型。同时,监管发布《消费金融公司管理办法(征求意见稿)》;行业开启打击黑灰产的新阶段。

展望2024年,招联金融首席研究员董希淼说:“客户拓展和风险管控是消费金融公司新的关键词。”多位持牌消金从业者坦言,“跑马圈地”时代结束,比拼服务质量将是未来发展的关键之一。

关于业内频频提及的“自营渠道”,有从业者认为,提升客户黏性和转化率、适应监管环境都是发展自营渠道的原因。但博通分析金融行业资深分析师王蓬博指出,自营是否可行需要时间验证,自建渠道意味着前期成本升高,目前助贷机构仍旧掌握着大量优质客户和流量。

持牌消金的2023:融资、消保、打黑产

“2023年,金融管理部门重启暂停两年之久的消费金融公司金融债券及ABS发行,传递出支持消费金融发展的明显信号,对消费金融市场无疑是一大利好。”董希淼表示。

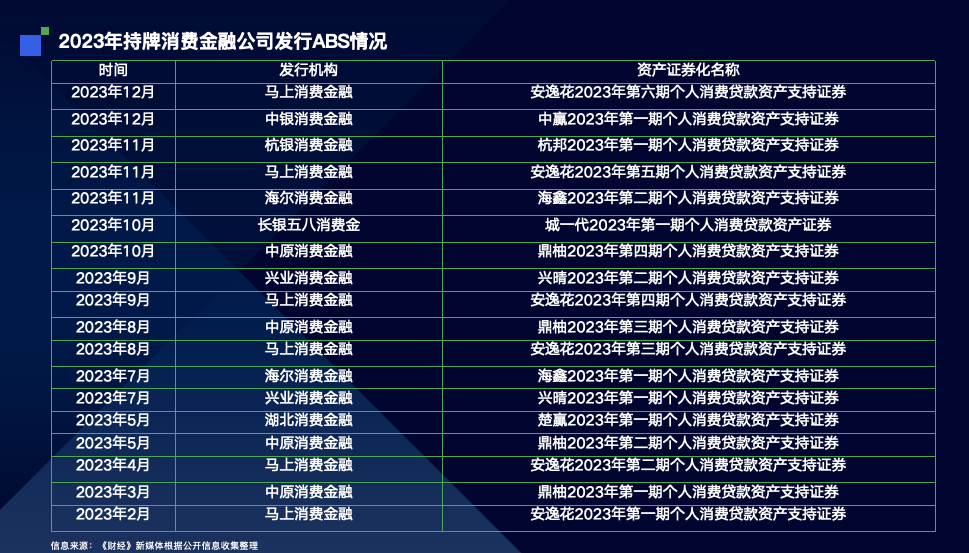

从ABS发行期数看,2023年,马上消费金融发行6期,中原消费金融发行4期,兴业消费金融、海尔消费金融分别发行2期,中银消费金融、杭银消费金融、长银五八消费金、湖北消费金融各发行1期。

8家持牌消费金融公司共计发行18期ABS,累计发行规模超过250亿元。

中银消费金融表示,这是在优化公司融资结构的同时,有力补充发展资金,提高金融服务能力和消费信贷覆盖面,强化金融服务实体经济的能力。

中邮消费金融方面认为,消金公司在2023年通过发行ABS、增资扩股等方式“补血”是为了扩大业务规模与提升资金实力。

中央财经大学中国互联网经济研究院副院长欧阳日辉向《财经》新媒体表示,相比消费金融机构目前的其它融资渠道,金融债和ABS一般在到期前不得提前兑换,因此可以提供更加稳定的资金来源,方便消费金融机构做长远经营战略。另外,债券的固定利息支付,避免了市场利率波动的风险,帮助企业锁定了融资成本,减少了不确定性。

此外,金融消费者权益保护贯穿了2023年全年。

从具体工作来看,包括将消保纳入经营发展战略、明确各部门职责、建立消保审查机制、组织消保活动等。目前,多数消费金融公司已成立与消费者权益保护相关的职能部门。如中原消费金融的消费者权益保护部、招联金融的董事会消保委员会等。中邮消费金融相关负责人表示,他们亦设立消费者权益保护团队,专门负责统筹开展消保工作。

持牌消费金融公司重视消保的背后,除监管的硬性规定,还有三方面原因:一是有助于消费金融公司在市场上保持竞争力,为消费者提供更好的服务从而增加客户粘性;二是消费者自身权益保护意识提高;三是减少舆情和法律纠纷风险。

积极开展消保工作的同时,打击黑灰产也被各方重视起来。“2023年,地方监管和不少区域性协会、机构均在积极推进对金融黑灰产的打击。”中国社科院金融科技研究室主任尹振涛向《财经》新媒体表示。

“近年来,金融领域代理维权黑灰产呈蔓延态势。”国家金融监督管理总局福建监管局相关人士表示,这严重损害了金融消费者合法权益,也破坏了金融机构营商环境,加大银行的信用风险与保险理赔风险,挤占消耗了行业资源、监管资源和司法资源,影响到金融业高质量发展。

兴业消费金融管理层表示,目前打击黑灰产仍存在以下困难:一是黑灰产违法标准定义不够明确。目前,尚无专门的法律法规进行有效规制,也无统一规范的定义。从实践看,黑灰产采取灰色手段包括伪造材料、恶意投诉等方式威胁金融机构减免委托人的部分债务,是否构成犯罪,公安机关也很难取证和定性。二是黑灰产利用监管投诉处理机制误导消费者过度维权。目前对投诉的受理无需提供损害消费者合法权益证明材料,消费者单方面对金融机构提供的产品或服务不满意即可投诉,同时投诉情况纳入监管部门对金融机构的专项考评与投诉通报,黑灰产正是利用了该机制误导消费者通过投诉向行政部门施压,同时迫使金融机构作出让步。三是黑灰产手段比较隐蔽。金融黑灰产大多以合法注册公司存在,不少为金融机构离职员工或金融中介转型而来,知悉投诉处理规则,游走在灰色地带。

持牌消金的2024:降本、自营、售不良

“风险管控是2024年消费金融公司关键词。”董希淼表示。

2024年的风险控制不只在获客层面,还包括降低资金成本,削减拓客与运营成本。审慎经营是2024年消费金融领域的基调,这背后有多方面原因:一是不断有传统金融金融机构入场,消费金融行业竞争加剧;二是优质有效的消费金融客群空间趋于饱和;三是目前的消费金融行业呈现资产荒状态。

多位业内人士预测,2024年消费金融行业的不良贷款率还会延续2023年的上升趋势,或有更多持牌消费金融公司打包不良资产出售。

2023年,有11家持牌消费金融公司发布个人消费信用不良贷款转让项目,合计18期(涉及未偿还本息总额214.68亿元)。据2023年12月29日发布的《已开立不良贷款转让业务账户机构统计表》,截至2023年,共有23家持牌消费金融公司开设了不良贷款转让业务账户。

此外,随着监管对“自主经营”的强调以及第三方流量逼近天花板,消费金融公司还面临自营渠道的搭建,进而削减拓客与运营成本。

据《财经》新媒体统计,目前,有29家持牌消费金融公司通过各自微信公众号获客。同时,有22家持牌消费金融公司还通过微信小程序获客。

中邮消费金融相关工作人员表示,控制成本和风险、适应监管环境、提升竞争力都是持牌消费金融公司发展自营渠道的原因。

“自营渠道可以降低对助贷平台的依赖,避免流量平台推高获客成本。”该工作人员还表示,加强自营渠道,一方面缩短业务链条,减少外部合作方产生的合规成本及风险;另一方面,自营渠道帮助消费金融公司获取更加全面的用户画像,有利于用户的信息管理,同时还可以通过自营渠道盘活存量,提升客户黏性和转化率。

当消费金融公司发展到一定规模后,需要提升对细分市场的挖掘能力和精细化运营管理能力。在一些持牌消金从业者看来,“自主获客、自主风控是企业立身之本。”