16日,多家基金公司公告称,旗下QDII产品出现较大幅度溢价,提醒投资者关注溢价风险。今年以来,QDII基金出现一波上涨势头,产品限购、风险提示、临时停牌等情况屡次出现。

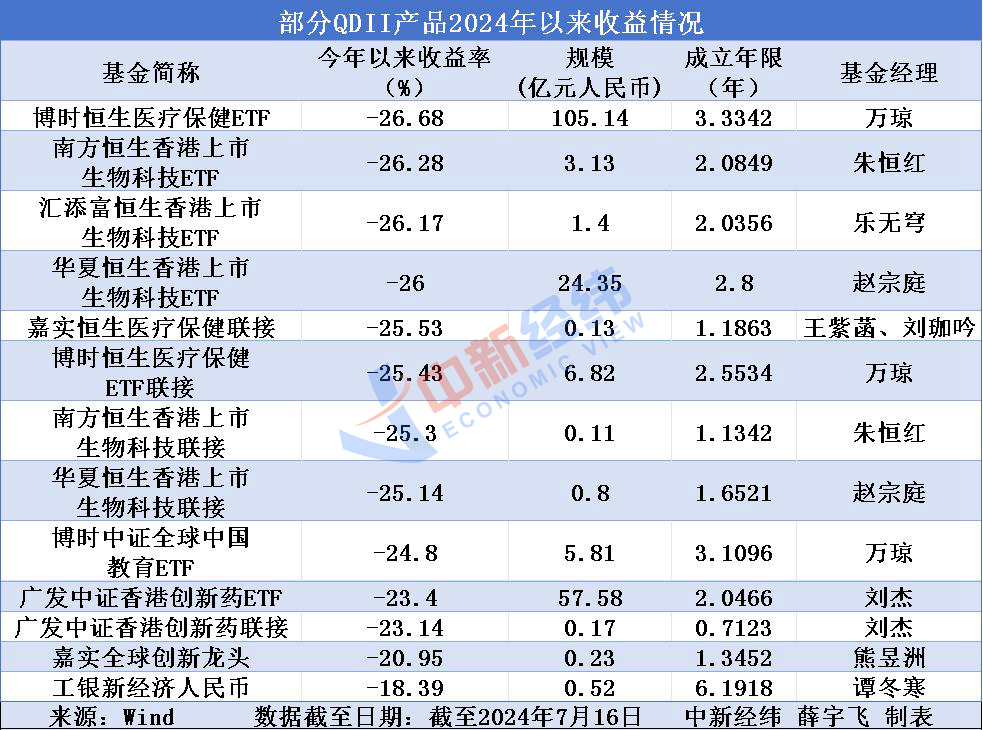

不过,并非所有QDII产品都取得较好收益,截至7月16日,有12只QDII基金的年内收益仍在-20%以下。目前,全市场的QDII产品年内业绩首尾相差超过60个百分点。

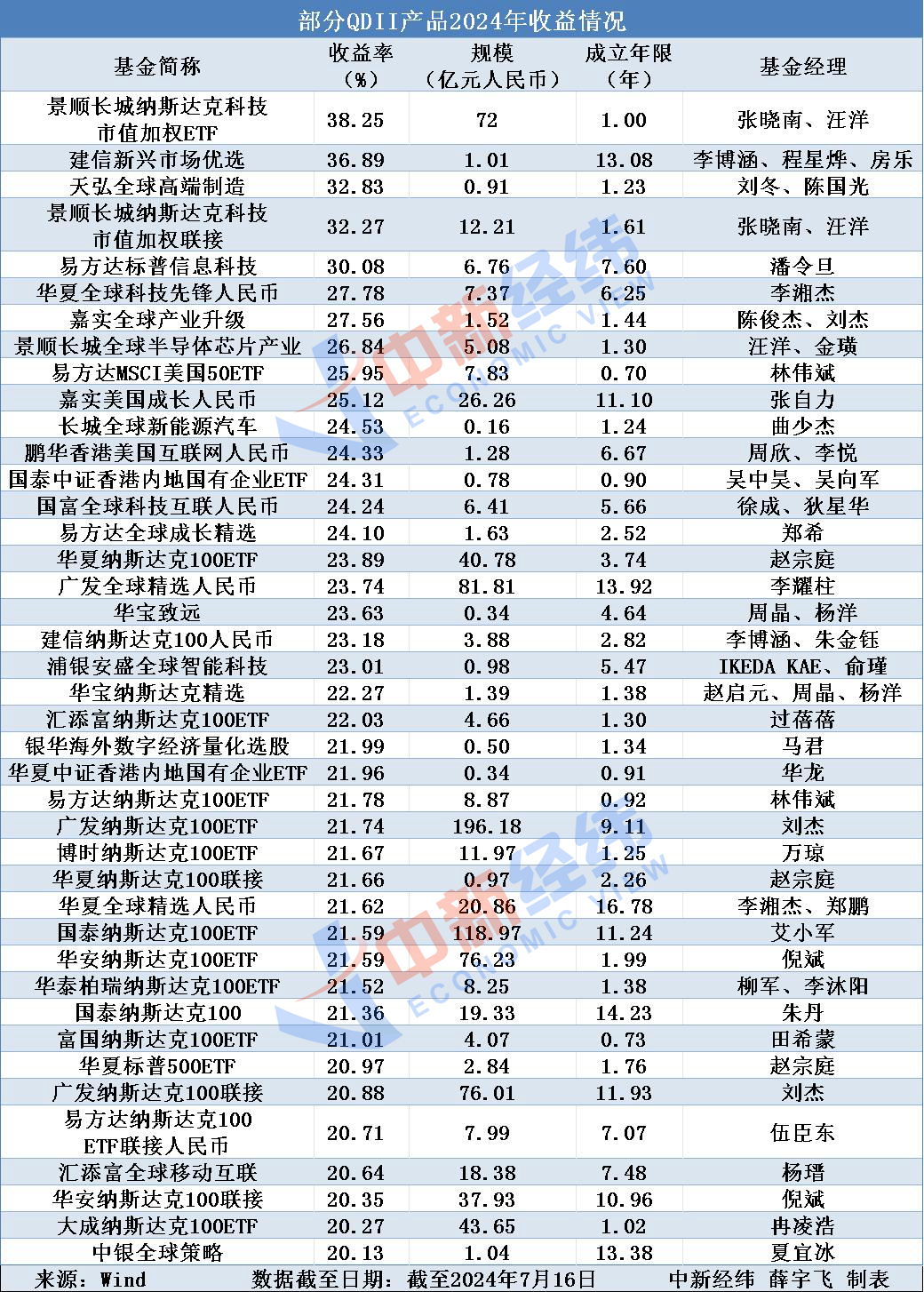

41只QDII产品年内收益超20%

据Wind数据显示,截至7月16日,全市场有41只QDII产品(注:同一产品不同份额,只统计一次)2024年以来的收益率超过20%。其中,景顺长城纳斯达克科技市值加权ETF、建信新兴市场优选、天弘全球高端制造、景顺长城纳斯达克科技市值加权联接、易方达标普信息科技指数在收益方面处于领跑状态,年内收益率分别为38.25%、36.89%、32.83%、32.27%、30.08%。

这些基金中,多是受美股尤其是美股中的人工智能、半导体板块的影响较大。据景顺长城纳斯达克科技市值加权ETF2024年一季报显示,该产品投资于美国证券市场的股票及存托凭证的资金占基金资产净值比例约为97.28%,十大重仓股分别为英伟达公司、微软公司、苹果公司、Meta、谷歌、博通公司、谷歌、美国超威半导体公司、奥多比公司、高通公司。

建信新兴市场优选同样如此,截至今年一季度末,该基金投资于美国证券市场的股票及存托凭证的资金占基金资产净值比例约为59.47%,一季度末的十大重仓股分别是SK海力士、英伟达、台积电(美股)、阿斯麦、高通、联发科、应用材料、日月光、Onto、ARM。

由基金经理张坤管理的易方达亚洲精选也扭转了连续几年业绩不佳的情况,截至7月16日,年内收益率约为19.78%。与前述几只基金有所区别的是,张坤对港股保持了较高的配置比例,截至一季度末,港股、美股的配置比例分别约为59.97%、34.53%,配置比例变动不大。

从重仓股名单,张坤对港股的科技股有所减配,增配了非必需消费品,例如奢侈品牌普拉达;美股中则重点配置半导体标的,在一季度末,台积电、阿斯麦、超威半导体三只半导体个股位列十大重仓股之列。

重仓医药股基金收益惨淡

众多QDII产品中,也有部分基金业绩表现较差。据Wind数据显示,截至7月16日,全市场共有75只QDII基金的年内收益率告负,其中,有21只产品的年内收益率在-10%至-30%之间。

重点投资于港股市场医药板块的相关ETF基金收益最为惨淡,目前,年内收益率在-20%以下的QDII产品基本上都是此类基金。截至7月16日,博时恒生医疗保健ETF、南方恒生香港上市生物科技ETF、汇添富恒生香港上市生物科技ETF、华夏恒生香港上市生物科技ETF、嘉实恒生医疗保健联接的年内收益率分别约为-26.68%、-26.28%、-26.17%、-26%、-25.53%。

上述5只指数型基金中,博时恒生医疗保健ETF、嘉实恒生医疗保健联接跟踪的标的是恒生医疗保健指数,剩余3只基金跟踪的标的是恒生香港上市生物科技指数。截至7月16日,恒生医疗保健指数、恒生香港上市生物科技指数今年以来分别累计下跌了27.77%、27.58%。

一些重仓医药板块的主动权益型公募基金也收益不佳。自谭冬寒于2022年1月接任工银瑞信新经济人民币基金经理职务后,该基金的投资领域从互联网新经济、医药、新能源车等板块转向以医药为主,按照该基金对行业的划分,近两年投资于“保健”行业的资金占比都在70%及以上,到2024年一季度末时降至61.72%。今年以来,该产品的收益率约为-18.39%。

摩根中国生物医药、汇添富香港优势精选、易方达全球医药行业人民币同样如此,重仓的都是医药股,截至7月16日,年内收益率分别约为-16.74%、-16.62%、-16.29%。梳理这几只主动权益基金持仓会发现,它们的一些重仓股有所重叠,比如,上述4只基金的十大重仓股中都有科伦博泰生物-B,信达生物则出现在其中3只基金的重仓股名单中。

医药股未来表现如何?

不止港股,A股上市的医药公司股价也出现一定调整,今年以来,中证申万医药生物指数累计下跌约20%。医药板块股价的调整,让医药主题的公募基金业绩承压。

在今年的一季报中,易方达全球医药行业人民币基金经理杨桢霄表示,会努力工作,力争回报投资者的信任。杨桢霄还称,继续看好中国医药行业尤其是创新相关医药公司的表现。整体来说,持续看好严肃医疗方向,具体的逻辑和去年底并无太大差异,虽然很多公司年初至今股价表现一般,但二级市场的价格最终还是会逐步反映产业层面的积极变化。

国信证券认为,医药行业持续下跌、关注度持续走低加速了该板块的触底反弹预期,预计中报披露之后,医药行业各方面的利空因素将充分反映,投资者对于全年以及明年的增长预期相对明确,将是布局的好时期。从行业基本面来看,医药上市公司整体已经连续三个季度负增长,未来将呈现更加健康的增长。华福证券称,通过回顾历史上医药行业的“至暗时刻”,医药行业已经处于明确底部,考虑当前的配置和估值,目前或为市场底部。

中信建投证券医药及大健康研究组组长贺菊颖在近期的研报中称,对于下半年医药板块建议保持信心,等待时机。她认为,处方药业绩持续爬坡,“创新+准入”拉动增长,2024年内催化密集,看好创新药及仿创结合的优质公司;器械板块看好下半年增速逐步恢复;中药板块预计下半年增速改善,看好行业龙头企业;看好国企改革的优质标的;原料药行业结构性机会;看好出海方向领先创新药及器械企业。