一边是新发遇冷,另一边资金大举涌入宽基ETF。这是刚刚过去的7月,公募基金的销售写照。这番景象和2月似曾相识,市场是否会迎来反弹时刻?

发行规模大幅缩水

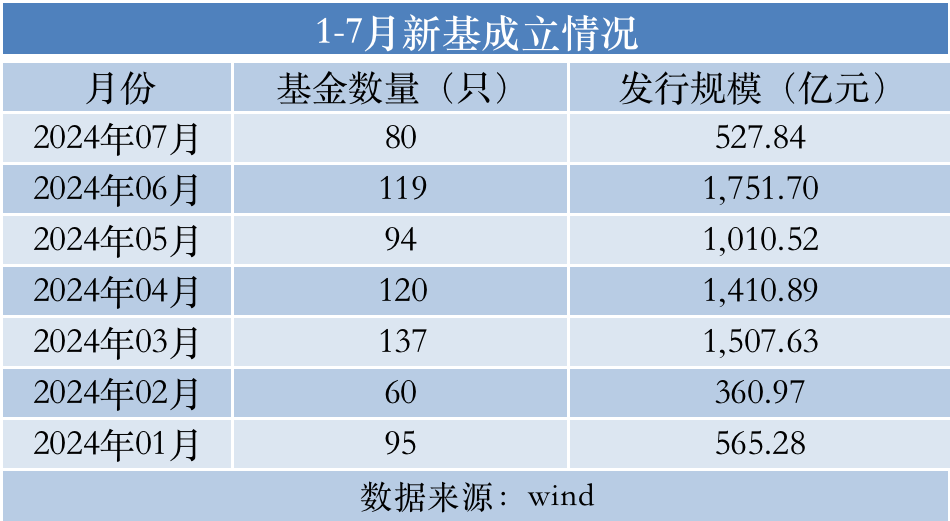

80只,527.84亿元。

这是7月份成立的基金数量及规模。前一个月的数值为119只,1751.7亿元。相比之下,新发规模不到6月的三分之一。

放眼年内,这个成绩仅高于2月份的“60只,360.97亿元”。那个月的特殊在于,有长达一周的春节小长假,发行档期因而缩减了四分之一。

7月新发的冷清,原因来自两方面。

一方面,股市依旧未见起色。从三大股指的表现来看,上证综指下跌0.97%,深证成指下跌1.07%,创业板指上涨0.28%。

赚钱效应的缺乏,难以激发投资者的认购热情。当月成立的股基数量为29只,募资总额仅51.83亿元;混基数量为17只,募资总额仅26.8亿元。

另一方面,债市降温。尽管7月扛起发行大旗的依旧是债基,24只产品募了386.95亿元,但和之前4个月相比,发行规模大幅缩水。

据Wind统计,3月-6月,新成立的债基数量分别为46只、40只、29只、44只,对应的规模分别为1132.15亿元、1179.16亿元、846.77亿元、1525.08亿元。

光大证券最新研报指出,2023年11月下旬至今,国债收益率整体呈持续下降态势,目前处于历史低位。今年4月以来,央行对长债、超长债的走势进行了多次预期引导,“展望后续,我们认为短期内应谨慎应对债市变化,关注央行操作”。

宽基ETF被继续增持

和新发的门庭冷落不同,宽基ETF继续获大资金增持。

据Wind统计,7月ETF份额增加了886.35亿份,规模则增长了2334.34亿元。其中,份额增加最大的指数标的为沪深300,净流入475.62亿份,规模增长了1326.15亿元。此外,中证1000指数净流入份额129.89亿份,规模增长了266.83。

由前述发行数据可知,增量主力并非来自新发。从上半年的申购迹象来看,7月宽基ETF的金主,可能仍是中央汇金等机构投资者。

基金一季报和二季报显示,中央汇金在上半年大举“扫货”头部宽基ETF。

一季度,中央汇金分别增持易方达沪深300ETF 457.06亿份、华泰柏瑞沪深300ETF 263.56亿份、华夏沪深300ETF 169.93亿份、华夏上证50ETF 158.67亿份、嘉实沪深300ETF 156.04亿份。根据成交均价估算,合计斥资超3000亿元。

二季度继续出手,增持了华泰柏瑞沪深300ETF 30.51亿份、嘉实沪深300ETF 12.58亿份、华夏沪深300ETF 10.51亿份、华夏上证50ETF 5.64亿份、南方中证500ETF 8.33亿份。根据成交均价估算,合计金额超250亿元。

而从过往的加仓节奏来看,中央汇金的进场时点,通常在市场相对底部。比如,2月5日,上证综指一度跌破2700点,创下年内低点。次日,中央汇金就公告称,“已于近日扩大交易型开放式指数基金(ETF)增持范围,并将持续加大增持力度、扩大增持规模”。

摩根士丹利基金指出,当前市场可以与2月初行情做类比,当时市场也是持续下跌超两个月,并最终出现了流动性风险,在监管及时出手、喊话并发布新政的组合拳下,市场强势反弹。

“我们认为当前市场从估值角度看具备较大的修复空间,未来持续性较好的行业预计或将在前期的超跌板块中,如医药、家电、计算机、高端制造等。”摩根士丹利基金判断,中期而言尚难看到反转,这需要跟踪后续的政策效果,如能看到经济企稳走平,科技成长、医药、高端制造等板块或将值得重点关注。

华夏基金表示,随着市场风险偏好的提升,市场可能会迎来风格再均衡,成长股估值未来有望进一步抬升。科创板上市企业主要集中在新一代信息技术产业等,如人工智能、半导体、高端装备等板块,当前正迎来政策大力支持+科技行业自身景气度回暖+国内外货币环境宽松预期三重共振,建议长期关注科创板的投资机遇。