近日,常州投资集团因长期持有易方达纳斯达克100ETF(交易型开放式指数基金)而走红网络。一方面,股票市场的强劲表现令QDII基金(合格境内机构投资者)的热度陡升。另一方面,不断流入的资金也使有限的QDII额度迅速接近上限,带来不少基金的限购问题。

9月5日,国家外汇管理局资本项目管理司司长肖胜在国新办新闻发布会上表示,今年上半年已累计发放合格境内机构投资者业务额度22.7亿美元。

谁在抢筹QDII?从2024年半年报中可以看到,QDII基金的持有人中,既有牛散活跃其中,也有蛰伏已久的机构投资者。

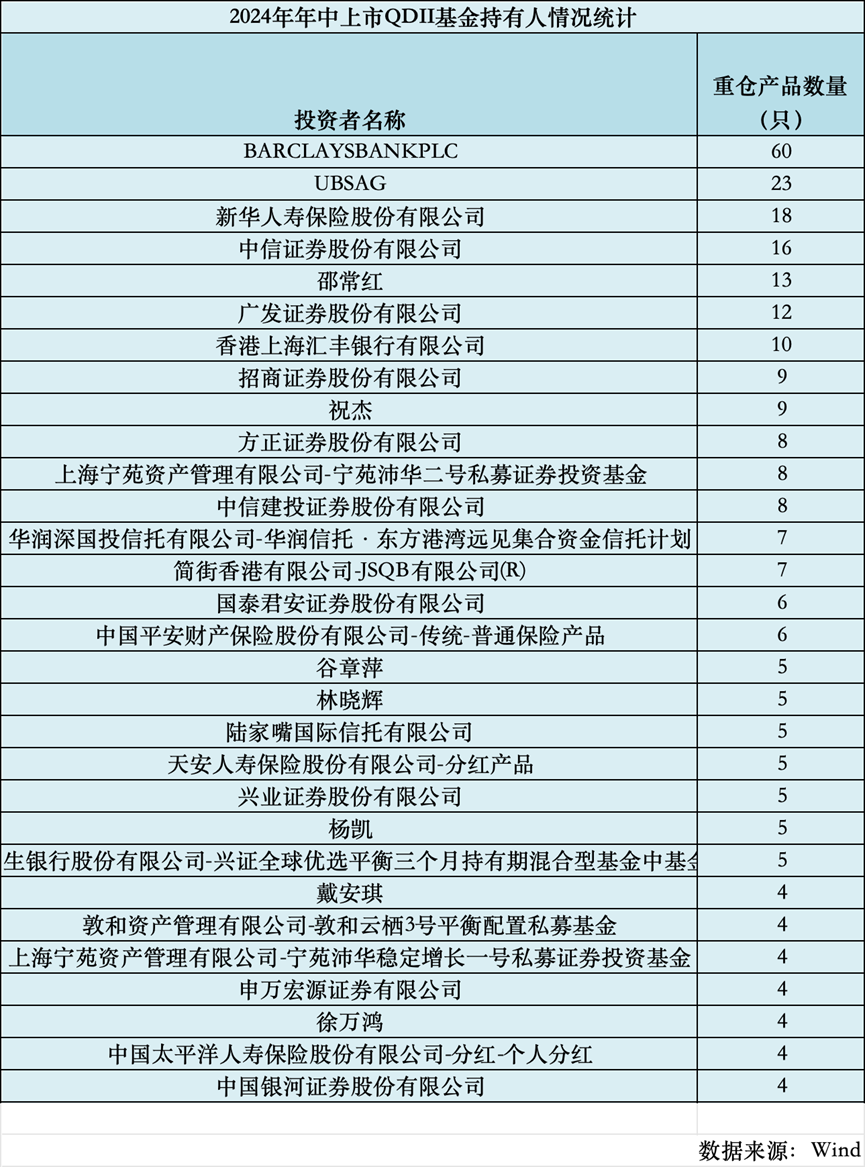

Wind万得数据显示,外资持有产品数量居前,包括BARCLAYS BANK PLC(巴克莱银行有限公司)与UBS AG(瑞士联合银行集团)。国内机构投资者中,私募、保险最为积极。但斌管理的东方港湾旗下基金组团扫货纳斯达克ETF,清华大学教育基金会则成为教育ETF的前十大持有人。数据显示,纳斯达克指数今年涨幅超20%,而教育ETF今年以来跌幅约30%。

常州国资蛰伏四年

半年报显示,常州投资集团是易方达纳斯达克100ETF联接人民币A最大的场内份额持有人,占上市总份额比例达到5.92%,并已自2020年6月末至今连续持有四年之久,目前持有市值为1081.98万元。该基金场内价格最近四年涨幅高达99%。

进一步梳理可发现,常州投资集团早在2020年中便出现在前十大持有人名单中,当时的持有份额为179万份。2020年底增持至337万份并持有至今。若以每个期末场内价格推算,常州投资集团的成本约为609万元,持有至今年年中收益在500万元左右。值得一提的是,2020年一季度期间美股呈深V震荡走势,区间回撤达20%左右,不排除常州投资集团在美股剧烈下调期间进场抄底的可能。

不过,从投资金额来看,该笔投资对于常州投资集团来说占比并不高。官网信息显示,常州投资集团注册资本12亿元,主要从事国有资本的投资、运营和管理,业务涉及金融类金融、综合服务、实业三大领域。截至2022年底,集团总资产890.06亿元,净资产达到259.12亿元,实现营业收入72.17亿元,净利润6.35亿元,主体信用等级AAA。

外资借道公募出海

数据显示,持有QDII基金最多的机构为巴克莱银行有限公司,涉及产品数量多达60只。

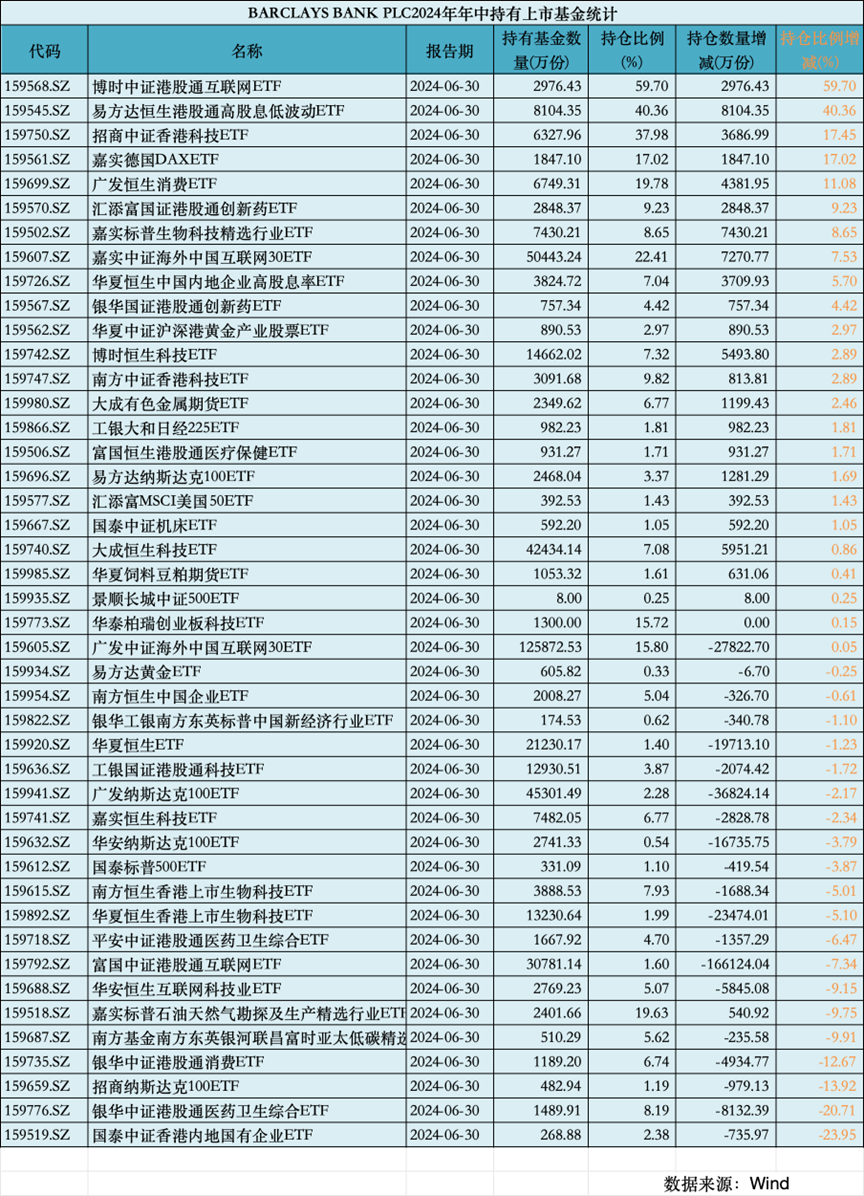

巴克莱银行是英国最大商业银行之一。1862年成立,1917年改用现名,总行设在伦敦。以下为其持有的部分上市基金统计:

从上表可以看到,巴克莱银行在基金中的持仓几乎全部以QDII和商品型ETF为主,涉及港股、亚太、天然气、美股、中概股等。

与去年下半年相比,巴克莱银行的偏好明显调整聚焦至QDII基金中。去年下半年,该银行还持有富国中证800银行ETF、嘉实中证新能源ETF、嘉实中证软件服务ETF、华夏恒生中国企业ETF、银华中证全指证券公司ETF等A股投资产品,目前大多已经退出前十大持有人名单。

今年上半年,巴克莱银行新进持仓有博时中证港股通互联网ETF、易方达恒生港股通高股息低波动ETF、招商中证香港科技ETF等。

从数据上看,巴莱克银行当前最为看好的投资领域是中概股、纳斯达克、恒生科技等。A股方面的基金持有量稀少,数据显示持有景顺长城中证500ETF8万份、国泰中证机床ETF592万份。

另一家大举布局QDII的外资是UBS AG(瑞银集团)。Wind数据显示,瑞银集团去年底持有三只上市基金,覆盖港股通互联网、创业板科技、恒生科技板块。今年则大幅买入QDII上市基金,仅进入前十大持有人名单的产品就有多达23只,覆盖领域包括美国、德国、韩国、日本、中概股等。

2023年11月成立的华泰柏瑞南方东英新交所泛东南亚科技ETF中,超七成的份额来自前十大持有人。其中巴莱克银行外,还出现了高盛国际的自有资金,香港上海汇丰银行等。

外资借道中国公募基金买海外资产的现象,在日经225ETF中显现得更为明显。市场现有的四只日经225ETF中,除了前述提及的巴莱克银行、瑞士联合银行集团等,还出现了J.P.MorganSecuritiesPLC(摩根大通证券股份有限公司)-自有资金以及MERRILL LYNCH INTERNATIONAL(美林国际有限公司)。

国内私募配置QDII最积极

与外资的大举布局形成鲜明对比的是国内公募FOF配置力量的微弱。数据显示,仅有36只FOF进入QDII上市基金的前十大名单。持有产品数量最多的是兴证全球优选平衡三个月持有期混合型基金中基金(FOF),进入了5只QDII的前十大持有人名单。有意思的是,这5只QDII中,3只为不同公司旗下的标普500ETF产品,2只为港股ETF。

“公募FOF本身规模相对较小、资金影响有限。并且,配置QDII基金的前提是具备海外资产的配置能力。”一位基金观察人士认为。

从国内公募基金对QDII上市基金的布局来看,不仅公募FOF配置力量弱,公募基金公司的自有资金也极少配置,目前仅出现易方达基金配置该公司旗下的日经225ETF,其余多数为联接基金的配置。

对于QDII基金的配置,私募基金走在相对前列。据《财经》不完全统计,至少70只私募基金配置QDII基金超百只。涉及相关产品较多的公司包括宁苑资产、歌斐资产、宁泉资产、睿郡资产、东方港湾、天道众合投资、鼎呈投资、永安国富、东方君信、巨量边界、常春藤。其中,以但斌旗下的东方港湾扫货纳斯达克100ETF最为大手笔,旗下私募组团出现在景顺长城、华安、招商、广发等多家公司旗下纳指产品的持有人名单中。

保险公司对QDII基金的配置也相对较多。数据显示,至少24家保险公司出现在63只QDII基金的前十大持有人名单中,涉及产品较多的公司为新华人寿、中国平安、天安人寿、太平洋人寿等。

证券公司中,QDII基金布局相对较多的公司是中信证券、广发证券、招商证券、方正证券、中信建投证券、国泰君安证券等。其中中信证券上半年出现在16只上市QDII基金的持有人名单中,主要投向香港市场、纳斯达克、中概股、德国等。

银行理财公司也开始零星显露。招银理财旗下两款产品、中邮理财旗下一款产品现身前十大持有人名单。

“国家队”也在QDII中少量现身。数据显示,易方达基金-中央汇金资产管理有限责任公司-易方达基金-汇金资管单一资产管理计划长期持有两只中概互联ETF。

机构投资者中,罕见地出现了一家大学基金会的身影。半年报显示,清华大学教育基金会投资了两只ETF,分别投了3000万份教育ETF与500万份东南亚科技ETF,其中教育ETF为今年新进持有。截至9月4日,今年以来教育ETF下跌29%,最新收盘价为0.42元。该ETF重仓股包括新东方-S(9901.HK)、好未来(TAL.N)、科大讯飞(002230.SZ)等。

个人投资者押注QDII

据东方财富研究中心数据显示,共有6100多位个人投资者的名字出现在各基金前十大持有人名单之中。最大的个人投资者持有基金市值超过5亿元,还有个人投资者持有基金数量高达36只。

QDII上市基金中,邵常红、祝杰、谷章萍、林晓辉、杨凯等多人现身前十大持有人名单。要论投资涉猎范围,最广泛的可能是祝杰了。

数据显示,祝杰出现在标普油气ETF、亚太精选ETF、法国CAC40ETF、德国ETF、标普油气ETF、南方美国REITA、华宝标普美国品质人民币A、易方达标普医疗保健A人民币、海富通美元收益人民币等多只海外上市基金中,投资标的涉及美国、法国、德国、亚太、油气等多区域和领域,其中多只基金为今年新进持仓。

“QDII基金作为国内投资者进行海外投资的一个途径,在投资组合的多元化中可以发挥重要作用。”晨星(中国)研究中心分析会王珊认为,“但与投资任何市场或资产类别一样,QDII基金也有其固有的波动性和风险,因此投资者在选择QDII基金时,需要着重考虑自己的风险承受能力、自身投资组合的需求;而且基金投资本身就应该是一种长期投资工具,投资者不应将投资QDII基金作为短期交易。”

今年以来,大类资产价格在“降息交易”“再通胀交易”“衰退交易”的切换中大幅震荡。博时基金多元资产管理一部总经理兼投资总监郑铮认为,由于目前美国经济数据没有明显指向衰退,因此偏向于本次降息是预防式降息,考虑到强劲的基本面数据,以及预防式降息进程中衰退风险可控,美股表现仍然值得期待。“但不能忽视经济基本面走弱带来纾困式降息的可能性,那么权益资产可能有较大的下行压力,而美债的下行趋势或将延续更长的时间。”

A股方面,由于当前国内资本市场对经济基本面和企业盈利相对悲观,由此引发资本市场整体较为低迷,短期缺乏迅速回升的利好因素。永赢基金基金经理许拓认为,“当前股票市场的估值水平较历史估值明显偏低且金融市场流动性较为宽松,中国资产的相对估值优势较为突出或能吸引部分外资回流,股票市场企稳的概率在不断增大,但进一步的改善或许需要等待国内和海外宏观领域的更多变化。”