2024年9月5日,蔚来汽车(NYSE:NIO,9866.HK)发布2024年二季报,单季营收174.46亿元,同比增长98.89%,2024年上半年营收273.55亿元,同比增长40.65%。

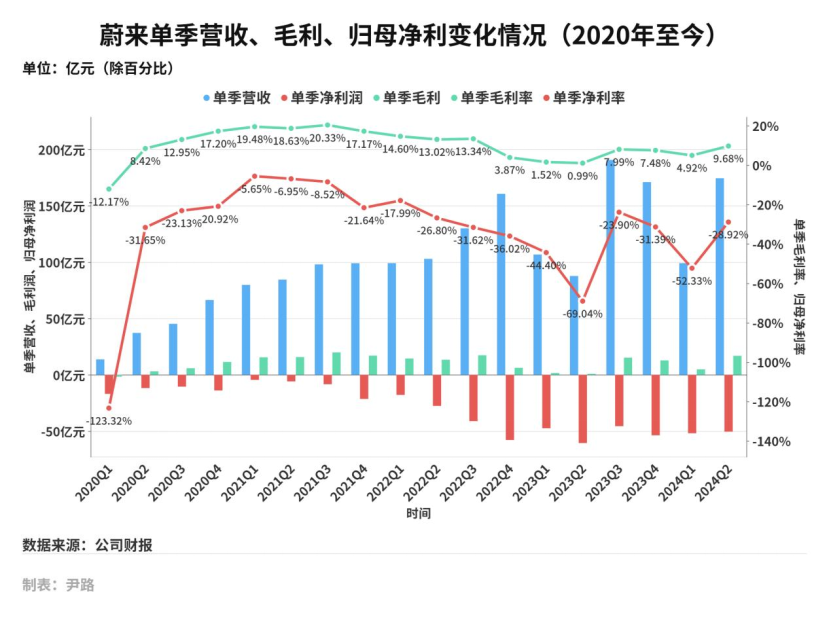

盈利能力方面,2024年二季度的汽车业务毛利率从去年同期的6.2%增长到12.2%,整体毛利率从1.0%增长到9.7%。2024年二季度单季归母净利润亏损51.26亿元,上半年亏损103.84亿元,但亏损幅度收窄,单季减亏16.27%,上半年减亏4.96%,盈利能力开始改善。

财报发布后的首个交易日,蔚来美股股价报收4.85美元,涨14.39%,港股因台风“摩羯”影响暂停交易。

比较过往多年数据,可以看出蔚来盈利情况的变化趋势。2020年—2021年其盈利能力持续改善,毛利率突破20%,净亏损率连续多个季度控制在10%以内。2021年四季度,蔚来的盈利能力开始走低,这一趋势一直持续到2023年二季度。

2021年四季度,为了研发第二代车型平台、新车型ET7、NAD辅助驾驶系统等新技术,蔚来的研发投入快速增长,造成盈利指标下滑。进入2022年之后,因为碳酸锂等电池关键原材料价格的猛涨,导致蔚来的毛利率被严重侵蚀,盈利持续走低,同时蔚来开始将主销车型逐步切换至第二代平台,新旧交替造成的阵痛进一步拉低了利润空间。直到2023年三季度,全部车型切换至第二代平台后,蔚来销量开始回升,毛利率、净利率同步改善。

从2022年到2023年三季度期间,蔚来即便营收增长,盈利指标也没有改善,而从2023年三季度至今,每个季度的盈利指标波动已经和营收同步,卖得多就赚得多,不像2022年到2023年中,卖得越多也可能赔得越多。

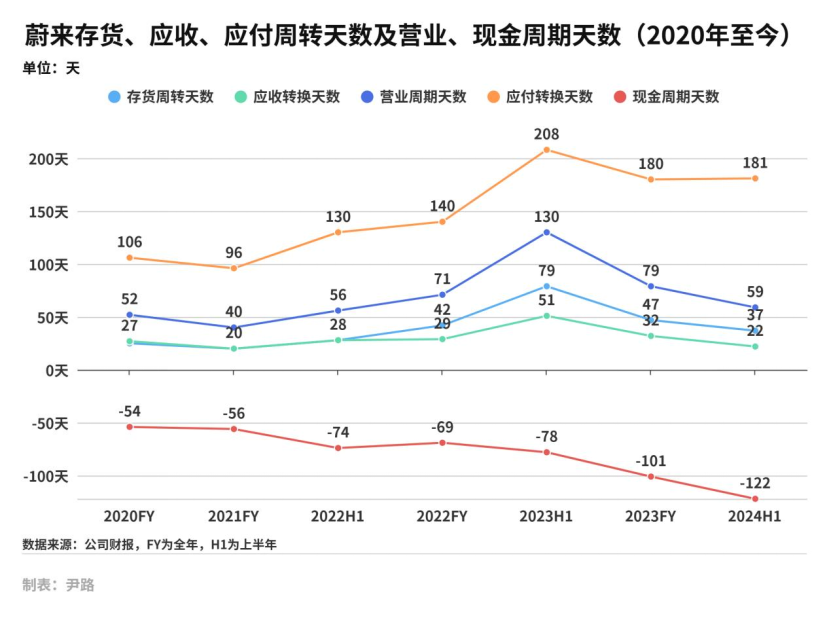

从蔚来的运营能力相关指标也可以发现,进入2023年下半年后,其经营情况明显改善,存货、应收账款持续维持在低水平,特别是应收账款,2024年二季报显示,蔚来的应收账款为19.39亿元,比去年同期减少37.26亿元。而存货+应收账款的总额占营收总额的比例已经低于25%。

从2023年下半年到2024年上半年,蔚来的存货+应收账款的营收占比已经持续一年低于30%,恢复到2020年—2021年的水平,而当时蔚来正处于销售情况良好,盈利能力持续走高的时期。

再来看应付账款,从2022年至今,一直维持在大致相当于半年成本的水平上,这证明蔚来的付款账期相对稳定,与供应商的关系比较稳固。

更能反映运营效率的是几项周转天数指标:存货周转、应收、应付账款转换天数,以及与此相关的营业周期、现金周期天数。营业周期=存货周转天数+应收账款转换天数,现金周期=营业周期-应付账款转换天数。

先简单了解一下上述几个指标代表什么。存货周转天数越短,企业的存货周转速度越快,东西卖得快;应收账款转换天数越少,说明企业收回应收账款的速度快,卖东西的钱能快速拿回来。两者之和是营业周期,营业周期越短,企业的经营效率越高,货卖得快,钱收得快。

应付账款转换天数是企业从购买商品或接受服务到最终完成付款的天数,这个数据稳定,就意味着企业和供应商之间的账期稳定,关系稳定。营业周期与应付转换之间的差值是现金周期,这一数字越低,说明企业的现金使用效率越高,财务风险更为可控。

从图中的运营数据不难发现,蔚来盈利情况最差的2023年上半年,也是营业周期最长的阶段,达到130天,2024年上半年,营业周期已经减少到59天,效率比去年同期提升一倍,恢复到了2022年上半年的水平,和盈利情况最好的2021年还有约20天的差距。

现金周期对蔚来的意义更为重要,2020年—2021年,虽然蔚来的营业周期天数很短,卖车收钱的效率很高,但由于当时蔚来的供应链地位不强,需要用更短的账期来维护好供应商,所以应付转换天数也短,造成现金周期比较紧张。

2022年到2023年上半年,现金周期虽然比较稳定,但这是一种紧平衡,因为营业周期和应付转换天数同步走高,就是收钱慢,付钱也慢,这种状态并不理想。

2023年下半年之后,营业周期快速降低,而应付转换天数则维持在了180天的水平,这直接带来现金周期的持续宽松,蔚来的运营现金压力得到缓解。

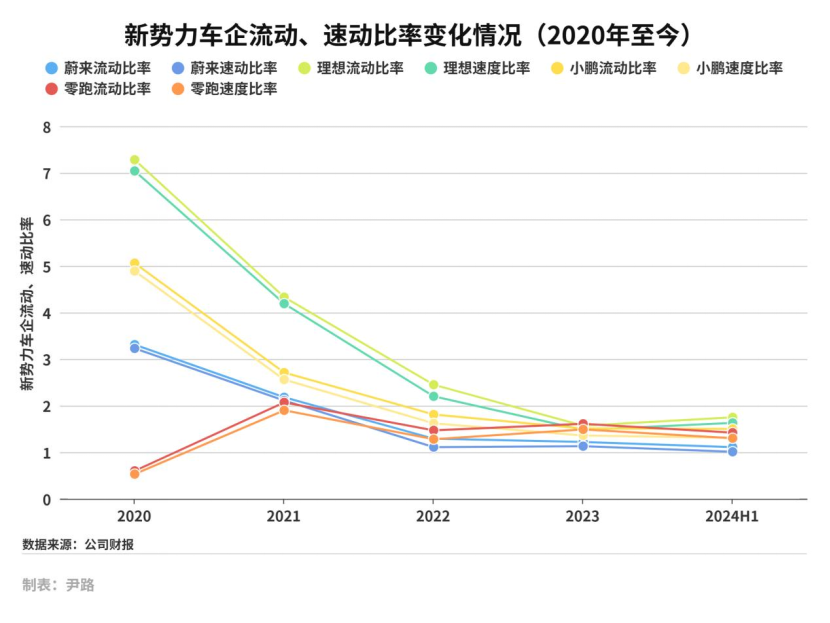

最后再来看看偿债能力。蔚来的债务负担一直是市场担心的问题,而反映企业短期偿债能力的两个关键指标是流动比率和速动比率。流动比率=流动资产/流动负债,速动比率=速动资产/流动负债,速动资产=流动资产-存货-预付款。流动比率和速动比率反映的都是企业的短期偿债能力,但速动比率更关键,因为其剔除了变现能力较弱的存货等项目。

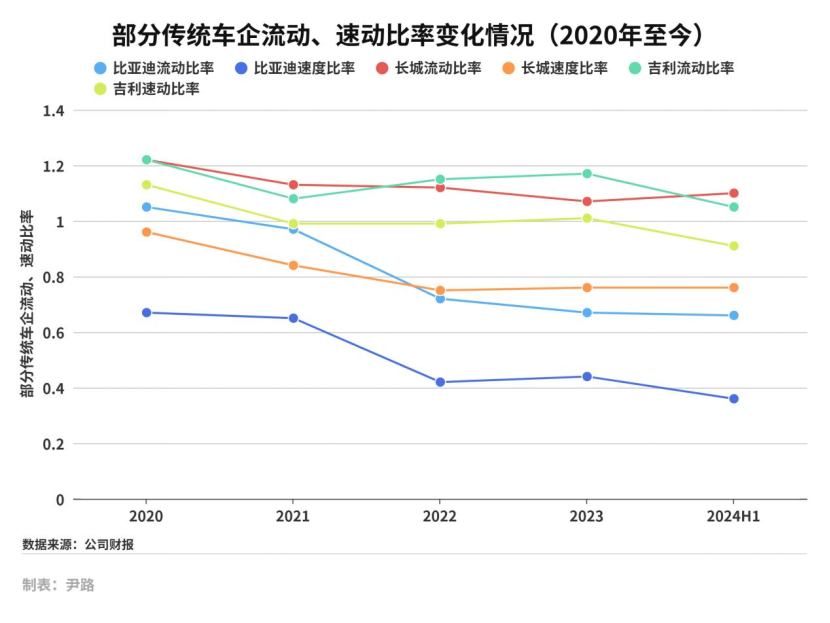

通常认为这两个比率越高,偿债能力越强,但也并非越高越好,因为比率太高就意味着留在企业手中的流动资产大大超过流动负债,出现这种情况,可能是企业资产运营效率低,大量资产闲置或资产变现能力差,还有可能是融资能力差,想借也借不来钱。每个行业都有一个大致安全的数值区间,汽车企业的流动比率通常在1-2之间,而速动比率通常在1左右。

比较蔚来和其他主要新势力车企的流动比率、速动比率变化趋势,可以发现新势力车企的两个比率都在快速向1-2之间收敛,在向传统整车厂的常规值靠拢。同时还发现,新势力车企的流动比率、速动比率相差很小,这主要是因为这些车企普遍存货较少,而传统车企的两个比率通常有比较明显的差距。

通过观察流动比率和速动比率,可以发现,蔚来以及其他新势力车企的短期偿债能力都处在安全区,速动比率全都高于1,但也都存在流动比率偏低,除了理想,其他新势力车企都低于1.5。

通过上述四张图表,我们可以看出蔚来的经营形势正在逐步改善,大部分关键运营指标已经恢复到2021年运营情况较好时的水平。目前蔚来面临的最大问题是净利润何时能转正。在二季报沟通会上,蔚来创始人、CEO(首席执行官)李斌将希望寄托在9月底开启交付的第二品牌乐道身上。

蔚来的盈利水平已经在和营收规模同向波动,想要改善净利润,扩大销量就是最好的办法。

李斌在财报沟通会上明确表示,蔚来对乐道的期望值很高,期待其可以达到月销两万的水平。但蔚来不会以价换量,毛利率会维持在15%以上。乐道所处的主流家用车市场容量在800万辆以上,该市场是蔚来扭亏为盈的关键。

作者为《财经》产业研究中心研究员;编辑:马克